うさこ

うさこ隙間時間で副業を始めたんだけど、うさこの場合は特殊な働き方なのか、わからないことが多すぎで頭がパンクしそうだよ!

副業を始めたはいいけど、扶養、所得、雑所得、住民税、確定申告をちゃんと理解していないといろいろと不安だよね!

まずはうさこの状況を整理してみよう!

- 現在は配偶者の(夫)の扶養、パートタイムで働いている

- 自分(妻)の収入が103万円以下だと夫の会社からは扶養手当1人当たり5万円が支給されており、妻+子供2で15万円になるので、扶養からはずれることなく副業で収入を増やしたい

- クラウドワークスで副業を始めたら軌道に乗ってきて、月2万円程度収入が得られるようになってきた

- パート収入(給与)70万円+副業収入(雑所得)30万円で年間100万円以下の収入になるよう調整したい

うさこはこども2人をみながらパートで働いていて偉いね!

クラウドワークスで月2万稼げてるってすごいよ!

状況はわかった!

副業の先輩として役に立てたら嬉しいな!一緒に情報を整理していこう!

- 社会保険はパート収入と副業を合わせて月10万円程度までにする

- 扶養控除が減るのはパート収入と副業を合わせて年間100万円以上から

- 確定申告は副業の所得が20万円以上

- 住民税は副業所得が20万円以下でも申告が必要

- 確定申告しなくても副業を開始するときはお金の流れを帳簿に記録する!領収書も保管しておく!

扶養には「社会保険上の扶養」と「税務上の扶養」の2種類が存在している

そもそも扶養で働いているんだけど、「扶養内」ってどういう状況なのかさっぱり理解できてないの・・・

そうだね!まずは扶養内について整理していこう!

扶養には社会保険上の扶養と税務上の扶養の2種類が存在しています。これは知らない人が意外と多いなと職場でも感じていました。

扶養には「所得税上の扶養」と「社会保険上の扶養」の2種類あります。扶養に入れたい対象(被扶養者)の条件次第では、社会保険上の扶養にはなることはできるものの、所得税上の扶養にはなれないという場合もあります。

freee-人事労務の基礎知識-扶養とは

社会保険上の扶養とは

社会保険上の扶養とは、ざっくり説明すると「月10万円以内の同一生計上の親族」です。

社会保険(健康保険)の扶養対象となる収入基準額は年間130万円未満です。被扶養者が60歳以上の場合や障害がある場合は180万円未満まで引き上げられます。

ただし、社会保険(健康保険)は月々の収入ベースで判断されてしまうので注意が必要です。

年間の給与収入が130万円未満なので、これを月給に換算すると10万8,333円未満が扶養対象者ということになります。通年で扶養対象者になりたい場合は、毎月10万8,333円未満の収入に抑えなくてはいけません。

たとえば、1月から6月は働いていなかったので1円も収入がなかった人が、7月に入社して12月まで月給20万円を得ていた場合は、年間収入は120万円となるので基準金額の130万円未満となります。しかし、月々10万8,333円未満という基準を越えてしまっているため、7月以降は被扶養者から外れることになります。

freee-人事労務の基礎知識-社会保険扶養の収入基準

年収が130万円以下という縛りもありますが、月10万円以下(正確には10万8,333円未満)であれば年間130万円を超えることはないので、扶養内で働く一つの基準になりますね。

106万円、130万円の壁などと話題になることもありますよね!

一定の要件を満たすパートやアルバイトなどの短時間労働者も、社会保険への加入が義務となっています。

今般、年金法の改正により、令和4年(2022年)10月からは、従業員数が101人から500人の企業で働く短時間労働者が新たに社会保険の適用対象になります。

中略

新たに社会保険の加入対象となるのはパートやアルバイトなどの短時間労働者で、次の全ての項目に該当する方です。・週の所定労働時間が20時間以上

・月額賃金が8万8千円以上(年収換算で約106万円以上※)

・雇用期間が2か月を超える見込みがある(2か月以内の雇用期間であっても要件を満たす場合があり)

・学生ではない

政府広報オンライン社会保険の適用が段階的に拡大! 従業員数101人以上の企業は要チェック

しかも2025年以降はさらに扶養内の範囲が狭くなるよ!!!

| 2022年10月〜 | 2024年10月〜 |

|---|---|

| 従業員数100人超(101人以上)規模 | 従業員数50人超(51人以上)規模 |

| 週の所定労働時間20時間以上 | 週の所定労働時間20時間以上 |

| 雇用期間が2ヶ月超見込まれる | 雇用期間が2ヶ月超見込まれる |

| 賃金月額が8.8万円以上(年収106万円以上) | 賃金月額が8.8万円以上(年収106万円以上) |

| 学生でないこと | 学生でないこと |

今はうさこの会社の従業員数が100人以上じゃないから月10万円でも扶養内だけど、2024年には8.8万円以内に収めないとうさこも扶養から外されちゃうね!

2024年に働き方を見直してもいいかもね!

税法上の扶養とは

今度は税法上の扶養だね。

これはよく103万円の壁、150万円の壁と言われますよね!

税法上の扶養とは所得税の計算をする際に配偶者控除が適用されるかどうかというものになります。

年間103万円以上の収入があると所得税や配偶者控除の額が段階的に減ることになります。

パート収入が103万円以下でほかに所得がなければ、その方に所得税及び復興特別所得税はかからず、また、その方の配偶者は配偶者控除を受けることができます。

国税庁-家族と税

今回の場合には年間で100万円に収める予定なので、ここの説明は割愛します。

参考になるサイトのリンクを貼っておきますね!

- 社会保険上扶養 ー 保険証が関係している!

月10万円以下なら扶養(配偶者の加入している保険組合によっては年間106万円) - 税法上の扶養 ー 所得税、配偶者控除が関係している!

月8.8万円以下なら配偶者控除がある(年間103万円を超えても段階的に控除額が減るが控除がなくなるわけではない)

扶養内パート主婦が副業でいくら稼いだら確定申告が必要になるのか

将来的に副業で年間30万円ぐらい稼ぎたいから、いずれは確定申告に行かないといけないと思うんだけど

結局どのくらい稼げたら確定申告が必要なのか、一人で確定申告ができるものなのか不安だよ

結論として、副業で20万円以下の雑所得であれば確定申告は不要です。しかし。住民税の申告は必要になるので、住民税について後ほど解説いたします。

うさこが副業で得たお金は雑所得になるから、月2万円が続けば所得20万円以上になる可能性もあるよね!所得について勉強してみよう!

所得とは収入ー経費=所得

所得金額とは収入から必要経費を差し引いて残った利益を指します。

所得とは、「収入」から「必要経費」を差し引いた金額のことです。所得を得るためにかかった費用は経費として収入額から差し引くことができます。

具体的には、事業で販売する商品の仕入れ代金などが必要経費に該当します。このほか、取引先との接待費や交通費など、収入を得るために間接的に要した費用も経費とすることが可能です。

たとえば、副業で行っているブログ運営による広告収入が年間25万円だった場合、何も経費がかかっていなければ所得は25万円になるため、確定申告が必要です。

しかし、サーバー費用や参考書籍の代金・画像編集ソフトの購入費・セミナー参加費など、ブログを運営するために必要な経費の合計が6万円だった場合、所得は19万円(25万円 – 6万円)で20万円以下となるため、確定申告の必要はありません。

freee-副業の基礎知識

上記にもあるように、必要経費は収入から差し引くことができます。

ただし、仕事に使うからと言ってなんでも経費になるわけではありません。

mifは税務署の職員さんに「これはなにに使ったんですか?」と聞かれて答えた時に、常識的ですぐに納得してもらえそうなものは経費にしてるよ!

例えば、ジュースの絵を描くための材料として1本のジュースなら常識的に材料費として理解してもらえそうですが、絵を描くために箱買いしたとしても全ては経費にできないですよね?「絵を描くのに何本も必要ですか?1本あれば書けますよね」と常識的に判断されると思います。

あくまで経費になるかどうかを判断するのは税務署なので、それがなくても仕事はできるものは経費に入れられない可能性があります。

うさこは自宅で仕事しているけど、家賃じゃないから持ち家の住宅ローンの金利部分(借入金利息)だけ経費にできそうだね!

計算が難しいから無理に経費にする必要もないけどね。

- 確定申告が必要なのは所得が年間20万円以上

- 所得とは収入ー経費

- 副業をする上で必要なものは必要経費になる

- 年間20万円以下のつもりで副業をしていたけど年末に20万を超えることがわかってしまう場合もあるので、ノートやエクセルに経費をまとめておく!

- 確定申告をしなくても領収書は必要!

副業の所得が20万円以下でも住民税の申告は必要

経費を計算したら今のところ年間20万円の所得にはなりそうにないから確定申告はしなくてもいいかもしれないけど住民税は申告するんだよね?

確定申告はしなくてもいいけど、住民税の申告が必要ってややこしいですよね。

所得が年間20万円以下であれば確定申告は不要ですが、住民税は申告の必要があります!

ただし、住民税申告をした=住民税を払うではありません。申告された書類を見て住民税を払うべきかどうかは、雑所得以外の所得がいくらだったかによっても変わってきます。

申告方法は市役所の市民税課当てに郵送で申告する市町村が多いようですので、お住まいの地域ではどのように市民税を申告するのか調べてみてください。

住民税の申告は毎年3月15日(確定申告締切日)と同じ日に締め切ら、毎年5〜6月ごろに住民税決定通知書が送られてきます!

住民税決定通知書が来てないってことは非課税だったってことだね!

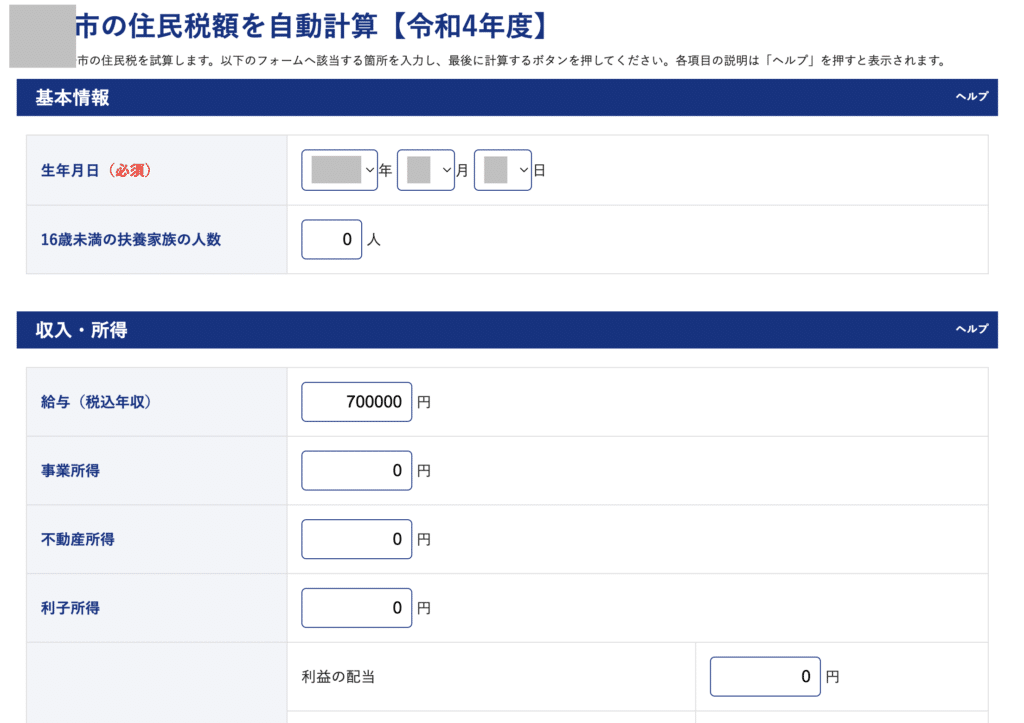

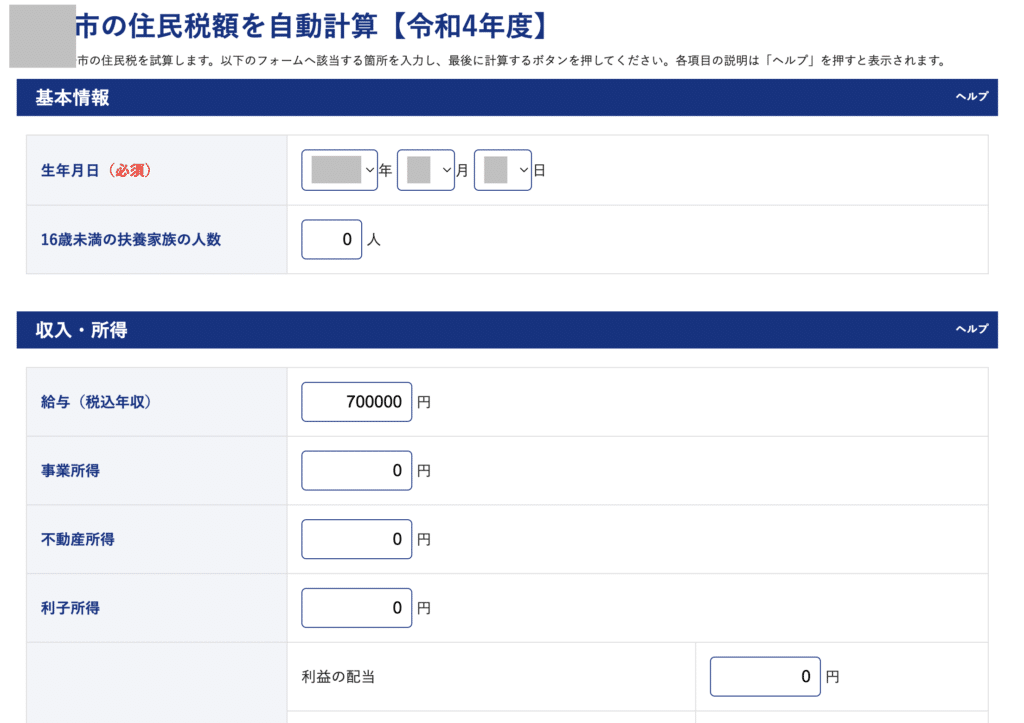

住民税がかかるのか不安な方のために、今回の場合でシミュレーションをしてみました!

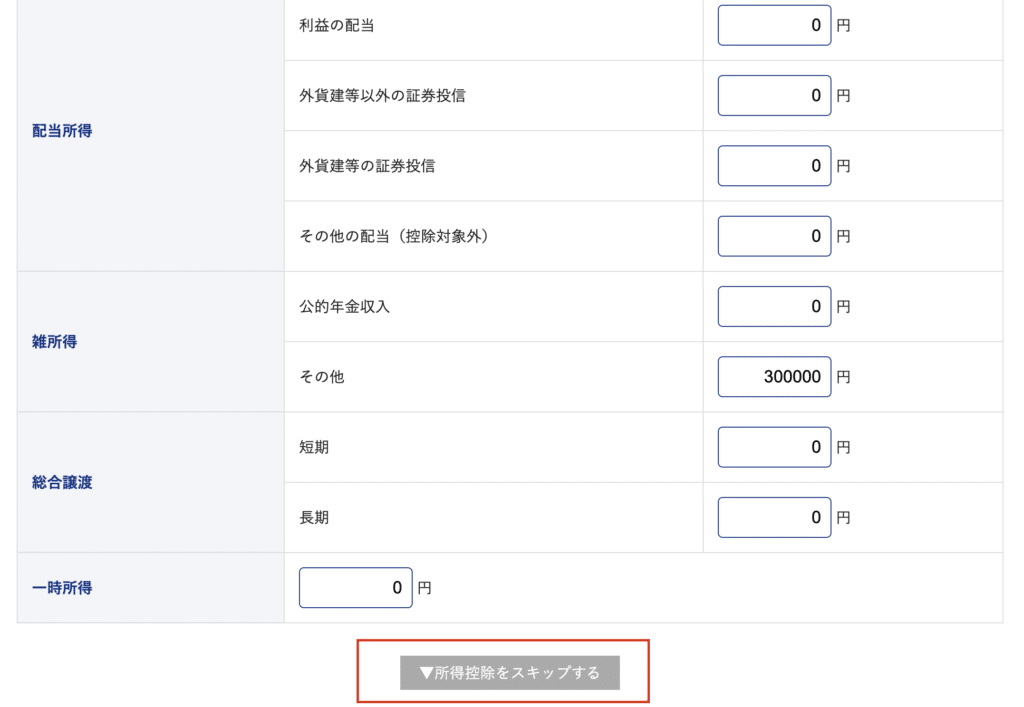

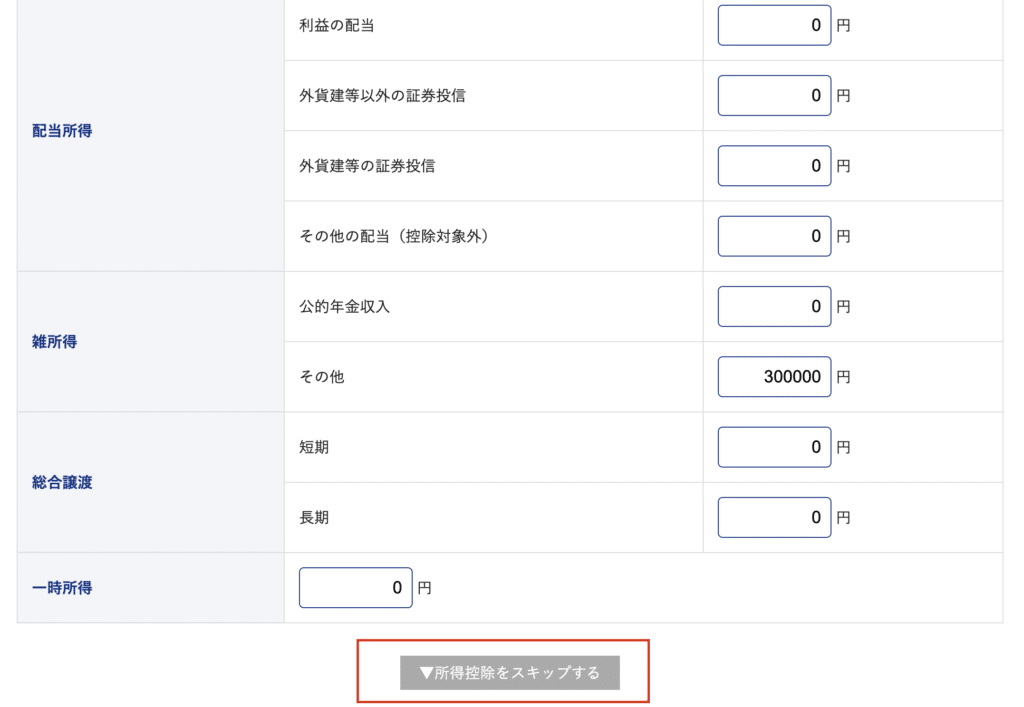

上記サイトをクリックして、住民票のある市町村を選択、生年月日とパート収入を入力(今回の場合は70万円)

雑所得>その他に副業収入を入力(今回の場合は30万円)、他にも控除などがあれば入力しますが、今回の場合は特にないのでスキップします。

このようなかたちで表示されます。今回の場合は0円でしたが、市町村によっては課税される場合もあリます。

あくまでシミュレーションで、この額が決定額ではないから気をつけてね!

扶養内で働いていても住民税を支払う必要がある場合もありますので、どうしても気になる方は市役所で確認してみてもいいかもしれないですね。

扶養に入れるのは、前年の合計所得金額が48万円(給与収入ならば103万円)以下の方です。

杉並区-税の申告

この金額以下であれば所得税は課税されませんが、住民税は所得が45万円(給与収入のみならば100万円)を超えると扶養親族であっても課税されます。

扶養内で副業を続けるために毎月の収支をしっかりつける

住民税の申告や、確定申告のために副業を始めたらどんなに収入が少なくても、収入と支出はしっかりと記録しておく必要があります!

収入と支出を記録しておかないと申告する額も分かりませんし、確定申告が必要かどうかもわからなくなってしまうからです。

私のおすすめはマネーフォワードですが、無料で記録したい場合にはExcel、googleスプレッドシートでもOKです!

扶養内パート主婦が副業をした時に気になること

上記で説明した社会保険、住民税、確定申告以外の気になることをまとめてみました!

確定申告をすると夫の会社にバレるのか

確定申告したことが旦那さんの会社にばれたりしないかな?

基本的にはバレないよ!

確定申告をすることで夫の会社に連絡がいくということはありません。

上記でも説明していますが税法上の扶養の方が扶養を外れて、住民税がかかる場合には旦那さんの会社に連絡がいく可能性があります。

副業していることが自分の会社にバレないか

パート勤務だし、副業がダメなわけじゃないけど

自分の会社にバレたら気まずいなぁ

パート収入の金額にもよりますがうさこの場合はバレないよ!

会社に副業がバレる時は住民税の額でバレます。

多くの会社では、給与から住民税を徴収するという特別徴収を実施しています。市役所から「〇〇さんは毎月△△円徴収してね〜」と連絡があり、その額を会社が給与から徴収してまとめて市役所に納めるという流れです。

基本は給与の金額で住民税が決まってくるため、同じ給与の方は引かれる住民税の額が基本的に同じです。

そこに一人だけ明らかに住民税の額が高い人がいた場合「え?間違い?もしくは別で収入がある?」となり、バレます。

住民税申告をする際に、自分で納める普通徴収にしておくと自分で納めるという手間はありますが、副業がバレることはありません!

開業届を出したら100万円以下でも社会保険の扶養を外されてしまうのか

たくさん稼げるようになったら、控除額の多い個人事業主になろうかと思うんだけど社会保険の扶養から外されちゃうかな?

旦那さんの加入している健康保険組合に確認する必要があります

たくさん稼げるようになった場合は、控除額の多い個人事業主になった方がお得です。

しかし、開業届を出したことにより社会保険を外されてしまったら、色々と負担する額が増えてしまうので困りますよね。

結論として、加入している健康保険組合によるようです。

多くの中小企業では協会けんぽ(全国健康保険協会)に加入していることが多く、協会けんぽの場合には開業届を出したことによって扶養を外されるということはありません。

ところが、大企業(従業員2000人以上)の場合は独自で健康保険組合があり、加入している健康保険組合の規定によっては開業届を出したことで扶養を外れてしまうという場合があるので確認が必要です。

クラウドソーシングで源泉徴収されたけど何なの!?

え〜源泉徴収されたよ!

雇用されてないのに!?

仕事の内容によっては源泉徴収されちゃうよ!

クラウドワークスやランサーズなどのクラウドソーシングサイトで仕事をする際に仕事内容によっては源泉徴収されるお仕事があります。

副業(フリーランス)で仕事をしている場合、業種によっては報酬から源泉徴収されてしまうことがあります。

- 原稿料、講演料、デザイン料など

- 弁護士、公認会計士、司法書士等へ払う報酬

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手、プロサッカー選手、モデル等に支払う報酬

- 芸能人や芸能プロダクションを営む個人に支払われる報酬

- 宴会等で接待を行うコンパニオンへ支払われる報酬

- 契約金など役務の提供を約することにより一時に支払う契約金

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

クラウドソーシングでよくあるのは「ライターの記事作成代」や「デザイナーのデザイン料」などが対象になります。

源泉徴収される場合には内税か外税を決めておき、支払調書を保管して確定申告時に提出しましょう!

え!確定申告はしない予定だよ・・・

確定申告をしない場合には、払い過ぎた(徴収され過ぎた)お金が戻ってこないです。ただ、金額が少ない場合には確定申告をする方が手間になってしまう場合もあるので、確定申告をしないのもありです!

まとめ

わからないことがわかってスッキリした!

よかったー!

確定申告をすることになったら、mifの確定申告の記録も記事にしてあるからよんでね!

- 社会保険はパート収入と副業を合わせて月10万円程度までにする

- 扶養控除が減るのはパート収入と副業を合わせて年間100万円以上から

- 確定申告は副業の所得が20万円以上

- 住民税は副業所得が20万円以下でも申告が必要

- 確定申告しなくても副業を開始するときはお金の流れを帳簿に記録する!領収書も保管しておく!